Planejamento financeiro e fluxo de caixa são dois conceitos interligados para se manter as finanças empresariais em ordem. Como professor e profissional da área, sei que muitas pessoas podem ter dificuldades em compreender esses termos e como aplicá-los.

Neste artigo, pretendo explicar o que é planejamento financeiro e sua relação com fluxo de caixa – e como eles são fundamentais na perspectiva das finanças corporativas.

Prefere em Vídeo?

Acesse o vídeo abaixo no meu canal do youtube “aprendamatematica” com a explicação detalhada a respeito de planejamento financeiro e fluxo de caixa – para um curso que recentemente ministrei. Aproveite e também increva-se no canal, para ter sempre indicações de vídeos atualizados sobre contabilidade e finanças que viermos a postar.

O planejamento financeiro empresarial é a prática de gerenciar recursos financeiros de forma estratégica, com o objetivo de alcançar metas financeiras, seja no curto, médio ou longo prazo. Isso inclui criar um orçamento, definindo prioridades e estabelecendo planos para atingir metas.

Já o fluxo de caixa é uma ferramenta importante para acompanhar a entrada e saída de dinheiro no caixa e equivalentes da empresa. Ele ajuda a identificar onde e quando os recursos numerários estão sendo gastos e, consequentemente, com base nisso, auxiliam na tomar de decisões financeiras, especialmente no curto prazo.

Ao combinar o planejamento financeiro com o fluxo de caixa, você pode criar um plano financeiro sólido e eficaz para sua empresa, seu negócio, ou mesmo para você em suas finanças pessoais. Você pode identificar áreas onde pode economizar dinheiro, definir metas financeiras realistas e acompanhar seu progresso ao longo do tempo.

1 – Gestão de Tesouraria

A gestão de tesouraria é uma das principais funções do planejamento financeiro de uma empresa. É responsável por gerenciar o fluxo de caixa, garantindo que haja recursos suficientes para cobrir as despesas e investimentos necessários, principalmente no curto prazo.

Para uma gestão eficiente da tesouraria, é preciso ter um controle rigoroso das entradas e saídas de caixa, bem como prever possíveis variações no fluxo de caixa. É importante também ter uma visão clara do ciclo financeiro da empresa, para que se possa planejar melhor as necessidades de caixa.

Algumas das atividades que fazem parte da gestão de tesouraria são:

- Previsão de fluxo de caixa: elaboração de projeções de entradas e saídas de caixa para os próximos períodos, permitindo que a empresa se antecipe a possíveis problemas de liquidez.

- Gerenciamento de contas a receber e a pagar: monitoramento das contas a receber e a pagar, buscando otimizar o prazo de recebimento e pagamento, evitando atrasos e multas.

- Gestão de investimentos financeiros: análise de oportunidades de investimento em aplicações financeiras de curto, médio e longo prazo, buscando maximizar a rentabilidade dos recursos disponíveis.

- Controle de custos: acompanhamento dos custos e despesas da empresa, buscando reduzir gastos desnecessários e aumentar a eficiência operacional.

Em síntese, não há dúvida que a gestão de tesouraria é fundamental para o sucesso financeiro de uma empresa, permitindo que se tenha uma visão clara da situação financeira atual e futura, e possibilitando a tomada de decisões estratégicas mais acertadas.

2 – Gestão de Contas a Pagar

Na minha experiência em planejamento financeiro, a gestão de contas a pagar é uma das tarefas mais importantes para manter a saúde financeira de uma empresa. É fundamental que as contas a pagar sejam gerenciadas com eficiência, para evitar atrasos nos pagamentos e garantir que a empresa não perca oportunidades de negócios.

Para gerenciar as contas a pagar, é importante manter um registro atualizado de todas as faturas, boletos e outros documentos relacionados às despesas da empresa. É importante também estabelecer um processo claro para aprovar e pagar as contas, evitando, assim, pagamentos duplicados ou desnecessários, antecipados, ou fora do tempo.

Uma boa prática é estabelecer um prazo para o pagamento das contas, de forma a evitar atrasos e multas. É importante também negociar com os fornecedores para obter prazos mais longos de pagamento, o que pode ajudar a melhorar o fluxo de caixa da empresa.

Outra estratégia importante é utilizar um software de gestão financeira para facilitar o gerenciamento das contas a pagar. Com um software, é possível automatizar muitas tarefas, como a emissão de boletos e a conciliação bancária, o que pode ajudar a reduzir erros e aumentar a eficiência do processo.

3 – Gestão de Contas a Receber

Igualmente, a gestão das contas a receber tem sua relevância. Isso envolve o controle e monitoramento das vendas a prazo e do efetivo recebimento dessas vendas.

Para gerenciar adequadamente as contas a receber, é essencial ter um sistema de faturamento eficiente e preciso. Além disso, é importante ter políticas claras de crédito e cobrança, para evitar atrasos e inadimplência.

Uma das ferramentas mais úteis para a gestão de contas a receber é o fluxo de caixa projetado. Isso permite que você estime o fluxo de recebimentos futuros e planeje suas despesas e investimentos de acordo.

Outra estratégia importante é a segmentação dos clientes de acordo com o histórico de pagamento e o risco de inadimplência. Isso permite que você priorize a cobrança dos clientes com maior risco e tome medidas preventivas para evitar a inadimplência.

Por fim, é importante monitorar regularmente as contas a receber e fazer ajustes conforme necessário. Isso pode incluir a renegociação de prazos de pagamento ou a adoção de medidas mais drásticas, como a contratação de um serviço de cobrança.

Em resumo, a gestão de contas a receber é essencial para a saúde financeira de qualquer empresa. Com as estratégias certas e o monitoramento adequado, você pode garantir que seus recebimentos estejam em dia e evitar problemas de fluxo de caixa.

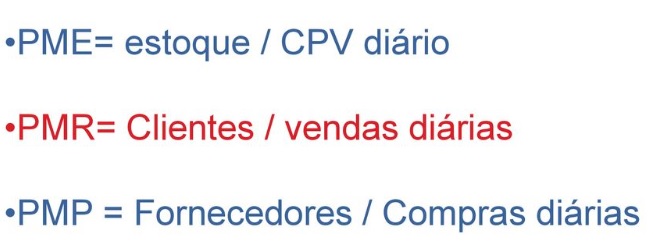

4 – Prazos Médios de Estoques, Clientes e Fornecedores

Ao fazer o planejamento financeiro de uma empresa, é importante considerar os prazos médios de estocagem, recebimentos de clientes e pagamentos a fornecedores. Os prazos médios referem-se ao tempo que a empresa leva para receber o dinheiro de suas vendas e para pagar suas contas.

Prazo médio de estocagem (PME) – dividimos a posição em valor dos estoques pelo CPV ou CMV (custo dos produtos ou mercadorias vendidas) diário; a propósito, e por curiosidade, o prazo médio de estocagem é também denominado de ciclo econômico, que tem seu início no momento da aquisição das matérias-primas e se encerra na venda dos produtos acabados, independentemente de recebimento (seja venda à vista ou a prazo), ou seja, PME = Ciclo Econômico.

Prazo médio de recebimento de clientes (PMR ou PMC) – é necessário dividirmos o valor total das vendas pelo valor médio diário de vendas.

Prazo médio de pagamento aos fornecedores (PMP ou PMF) – é calculado dividindo-se o valor total das compras a prazo junto aos fornecedores pelo valor médio diário de compras.

É importante que a empresa mantenha um prazo médio de recebimento menor que o prazo médio de pagamento, a fim de evitar problemas de fluxo de caixa. Além do que manutenção de estoques parados é custo para qualquer empresa.

Ou seja, quanto menor PME e PMR, melhor. E quanto maior PMF, melhor.

Uma forma de reduzir o prazo médio de recebimento é oferecer descontos para pagamentos à vista ou diminuir o prazo de pagamento para os clientes. Já para reduzir o prazo médio de pagamento, a empresa pode negociar prazos mais longos com seus fornecedores ou buscar outras fontes de financiamento.

Assim, os prazos médios são uma importante ferramenta para o planejamento financeiro de uma empresa, permitindo avaliar a saúde financeira da empresa e medidas para melhorar o fluxo de caixa.

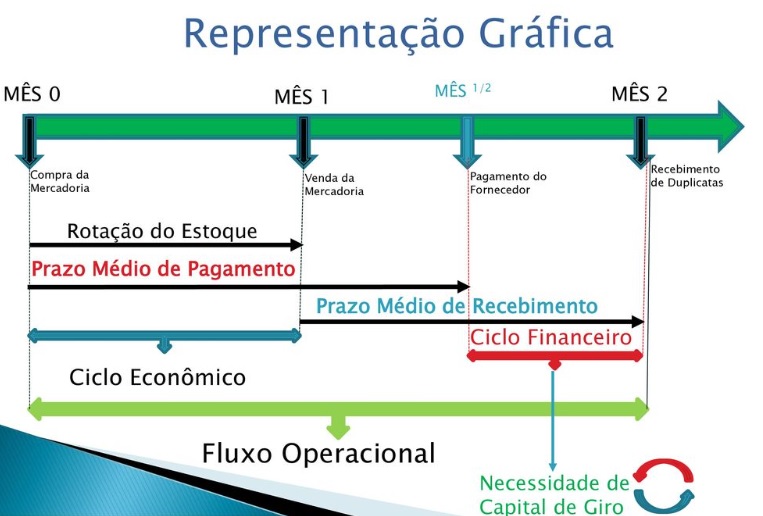

5 – Ciclo Operacional e Ciclo Financeiro

O Ciclo Operacional é o período de tempo que a empresa leva para transformar seus estoques em vendas. Esse ciclo começa com a compra de matérias-primas e termina com a venda e efetivo recebimento em dinheiro pela venda do produto final. Conforme a fórmula abaixo, obtemos a expressão do ciclo operacional, em dias:

CO = PME + PMC

Onde:

PME = prazo médio de estocagem, em dias

PMC = prazo médio de recebimento de clientes, em dias

O Ciclo Financeiro ou de caixa, por outro lado, é o período de tempo que a empresa leva para transformar suas vendas em dinheiro. Esse ciclo começa com a venda do produto final e termina com o recebimento do dinheiro. Abaixo, a expressão “algébrica” do ciclo financeiro:

CF = PME + PMC – PMF = CO – PMF

Onde:

PME = prazo médio de estocagem, em dias

PMC = prazo médio de recebimento de clientes, em dias

PMF = prazo médio e pagamento aos fornecedores, em dias

CO = ciclo operacional

No diagrama abaixo, vemos como funciona essa ideia de fluxos temporais dos ciclos operacional e financeiro:

Ciclo Financeiro Negativo

O ciclo de caixa é negativo, por exemplo, quando a empresa não precisa gastar antes de receber o pagamento pelas suas vendas ou investimentos. Isso ocorre quando o prazo fornecido pelos fornecedores é suficiente para que a empresa possa pagar suas contas com os recursos que recebe das vendas. Supermercados são um exemplo clássico disso, pois recebem os produtos de seus fornecedores para colocarem seus produtos nas gôndolas e somente depois de receberem pela efetiva venda, que muitas vezes é feita à vista, é que repassam o dinheiro ao fornecedor

Nesse caso, a empresa possui capital de giro suficiente para cobrir suas atividades operacionais e ainda gera excedentes de recursos. Isso pode ser vantajoso, pois a empresa pode usar esses recursos excedentes para investir em novos projetos, pagar dívidas ou distribuir dividendos aos acionistas.

Requer, contudo, uma boa gestão do caixa da empresa: supermercados, por exemplo, possuem ciclos de caixa negativo, uma vez que recebem na maior parte à vista por suas compras, mas ao pagarem os fornecedores, obtêm prazos bem longos.

No entanto, é importante lembrar que ter um ciclo de caixa negativo não significa necessariamente que a empresa está em uma posição financeira saudável. É fundamental analisar outros indicadores financeiros e considerar a situação global da empresa, incluindo sua capacidade de honrar suas obrigações futuras e investir em seu crescimento sustentável.

O Ciclo Operacional e o Ciclo Financeiro são importantes indicadores financeiros para a empresa, pois permitem avaliar a eficiência da gestão do caixa. Ciclos Financeiros longos e positivos, indicam que a empresa está demorando mais tempo para transformar seus estoques em dinheiro do que para pagar por suas compras juntos aos fornecedores. Isso pode indicar problemas de liquidez e dificuldades para honrar seus compromissos financeiros.

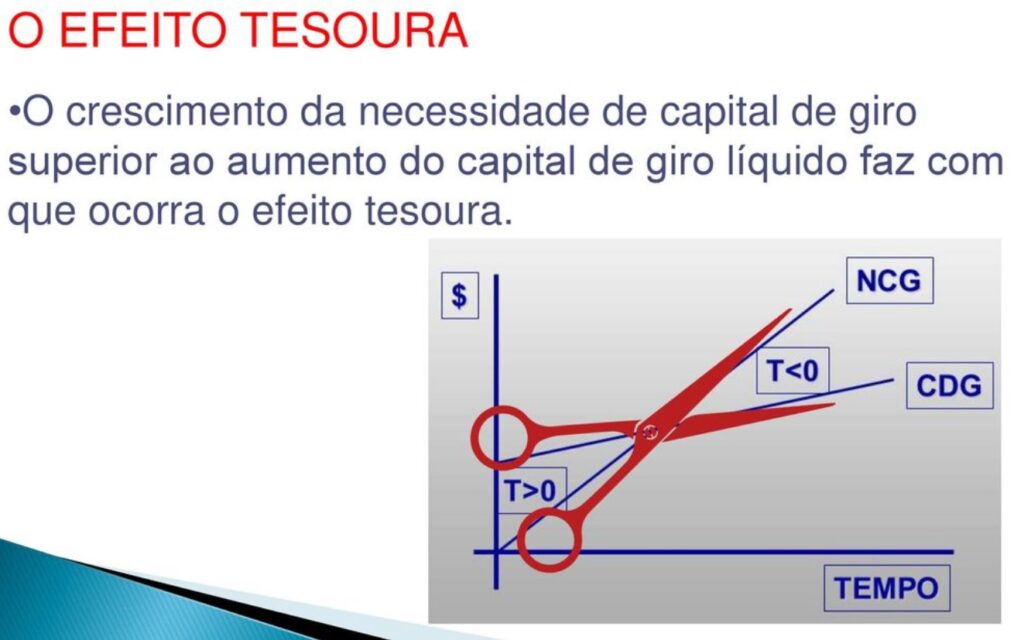

6 – Efeito Tesoura, Overtrading e Crescimento Sustentável

O planejamento financeiro é essencial para que uma empresa alcance o sucesso financeiro a longo prazo. No entanto, é importante que o planejamento seja feito de forma consciente e realista, considerando as limitações e as possibilidades da empresa.

Efeito Tesoura

Um dos desafios que as empresas enfrentam é o chamado “efeito tesoura”. Neste blog, já escrevemos um artigo interessante sobre isso: acesse aqui.

O efeito tesoura é um conceito na área de finanças empresariais que descreve uma situação em que os custos de uma empresa aumentam ao longo do tempo, enquanto suas receitas permanecem relativamente estáveis ou diminuem. Essa dinâmica cria um desequilíbrio entre as entradas e saídas de dinheiro, semelhante a uma tesoura se abrindo.

O efeito tesoura geralmente ocorre em empresas que enfrentam pressões inflacionárias ou aumentos nos custos dos insumos, como matéria-prima, mão de obra ou energia. Se esses custos aumentarem mais rapidamente do que as receitas geradas pela empresa, a margem de lucro líquido tende a diminuir.

Uma das principais causas do efeito tesoura é a falta de poder de negociação da empresa em relação aos seus fornecedores. Por exemplo, se uma empresa não consegue renegociar contratos com fornecedores para obter preços mais favoráveis, os aumentos nos custos dos insumos podem erodir os lucros.

O efeito tesoura também pode ocorrer quando uma empresa enfrenta uma demanda fraca por seus produtos ou serviços, o que resulta em uma receita estagnada ou em queda. Nesse caso, a empresa não consegue repassar os aumentos de custos para os preços de venda, o que afeta negativamente sua margem de lucro.

Para lidar com o efeito tesoura, as empresas podem adotar várias estratégias. Isso inclui a busca por fornecedores alternativos com preços mais competitivos, a otimização dos processos internos para reduzir custos operacionais, a renegociação de contratos existentes e a diversificação das fontes de receita. Em alguns casos extremos, a empresa pode precisar considerar medidas mais drásticas, como redução de despesas, reestruturação organizacional ou busca de financiamento adicional para cobrir as lacunas de caixa.

Overtrading

Outro desafio é o “overtrading”, que ocorre quando a empresa cresce rapidamente, mas não consegue gerar receita suficiente para sustentar esse crescimento. Na verdade, é a condição de impossibilidade de financiamento do “efeito tesoura”, sendo que a organização não consegue obter recursos suficientes para bancar sua necessidade de capital de giro (NCG ou NKG).

Isso pode acontecer, por exemplo, quando a empresa investe em novos projetos sem ter uma base sólida de clientes ou sem ter uma estratégia clara de venda. Nesse caso, a empresa pode acabar se endividando para financiar o crescimento e, novamente, acabar em uma situação financeira insustentável.

Para evitar esses problemas, é importante que a empresa adote uma estratégia de crescimento sustentável. Isso significa que a empresa deve crescer de forma gradual e consistente, sem comprometer suas finanças. Para isso, é preciso ter um planejamento financeiro bem estruturado, que leve em conta as receitas e as despesas, os investimentos e as fontes de financiamento disponíveis.

Além disso, é importante que a empresa tenha uma gestão financeira eficiente, que permita monitorar o fluxo de caixa e tomar decisões estratégicas de forma rápida e precisa. Isso pode ser feito por meio de ferramentas de gestão financeira, como planilhas, softwares de gestão e consultoria especializada.

Então, o efeito tesoura e o overtrading são alguns dos desafios que as empresas enfrentam em relação ao planejamento financeiro.

Crescimento Sustentável

Para evitar esses problemas, é fundamental a adoção de estratégias de crescimento sustentável, com um planejamento financeiro bem estruturado e uma gestão financeira eficiente.

Crescimento sustentável, do ponto de vista da gestão financeira empresarial, refere-se a um crescimento contínuo e saudável da empresa, que é apoiado por uma estrutura financeira sólida e equilibrada. Isso implica aumentar as operações e expandir o negócio de forma consistente, sem comprometer a estabilidade financeira da empresa a longo prazo.

Existem algumas características-chave associadas ao crescimento sustentável na gestão financeira empresarial:

Rentabilidade sólida: Uma empresa com crescimento sustentável deve ser capaz de gerar lucros consistentes ao longo do tempo. Isso envolve a implementação de estratégias eficazes de precificação, controle de custos e eficiência operacional, para garantir que as receitas geradas sejam superiores aos gastos e investimentos realizados.

Fluxo de caixa positivo: O crescimento sustentável requer um fluxo de caixa saudável. A empresa deve ser capaz de gerar um fluxo de caixa positivo, onde as entradas de caixa provenientes das operações sejam suficientes para cobrir as saídas de caixa, como despesas operacionais, pagamentos de dívidas e investimentos em expansão.

Capital de giro adequado: É importante que a empresa tenha capital de giro suficiente para financiar suas operações diárias. Isso envolve a gestão eficiente de itens como estoques, contas a receber e contas a pagar. Um equilíbrio adequado nesses aspectos garante que a empresa possa cumprir suas obrigações financeiras no curto prazo e evitar problemas de liquidez.

Endividamento controlado: O crescimento sustentável envolve um gerenciamento adequado da estrutura de capital da empresa. Isso significa que o endividamento deve ser mantido em níveis controlados, de forma que a empresa seja capaz de lidar com suas obrigações de pagamento e manter uma boa relação com os credores. Um alto nível de endividamento pode levar a encargos financeiros excessivos e riscos financeiros indesejados.

Investimentos estratégicos: O crescimento sustentável requer investimentos estratégicos em áreas-chave do negócio. Isso pode incluir aquisições, expansão de instalações, pesquisa e desenvolvimento, marketing e desenvolvimento de novos produtos. Os investimentos devem ser cuidadosamente planejados e alinhados com a estratégia da empresa, visando a geração de retornos consistentes no longo prazo.

Resumindo, o crescimento sustentável significa buscar um crescimento consistente e equilibrado, garantindo a rentabilidade, um fluxo de caixa positivo, um capital de giro adequado, um endividamento controlado e investimentos estratégicos. Essa abordagem ajuda a empresa a manter uma base financeira sólida enquanto busca expandir e prosperar.

7 – Decisões de Investimento

Ao planejar as finanças de uma empresa, é importante considerar as decisões de investimento. Investir em novos projetos pode trazer benefícios a longo prazo, mas também envolve riscos e custos imediatos.

Antes de tomar uma decisão de investimento, é importante avaliar cuidadosamente os custos e benefícios potenciais. Algumas das principais considerações incluem:

- Retorno sobre o investimento (ROI): quanto tempo levará para o investimento se pagar e começar a gerar lucros?

- Risco: qual é a probabilidade de o investimento não dar certo ou de haver perdas financeiras?

- Fluxo de caixa: quanto dinheiro será necessário para financiar o investimento e como ele afetará o fluxo de caixa da empresa?

- Concorrência: como o investimento se compara aos projetos de outras empresas no setor?

Existem várias técnicas que podem ser usadas para avaliar decisões de investimento, incluindo análise de custo-benefício, análise de retorno sobre o investimento, análise de fluxo de caixa descontado e análise de sensibilidade.

Ao avaliar um investimento, é importante considerar tanto os custos quanto os benefícios. Alguns dos custos associados a um investimento incluem:

- Custos de capital: o dinheiro necessário para financiar o investimento, incluindo despesas com equipamentos, materiais e mão de obra.

- Custos operacionais: os custos contínuos associados ao investimento, como manutenção, reparos e seguro.

- Custos de oportunidade: o que a empresa está deixando de ganhar ao investir em um projeto específico em vez de outro.

Ao avaliar os benefícios de um investimento, é importante considerar tanto os benefícios diretos quanto os indiretos. Alguns dos benefícios diretos incluem:

- Aumento da receita: o investimento pode levar a um aumento na receita da empresa.

- Redução de custos: o investimento pode levar a uma redução nos custos operacionais da empresa.

- Melhoria da eficiência: o investimento pode levar a uma melhoria na eficiência da empresa.

Enfim, ao tomar decisões de investimento, é importante avaliar cuidadosamente os custos e benefícios potenciais e usar técnicas de análise para tomar uma decisão informada.

8 – Decisões de Financiamento

Ao planejar as finanças de uma empresa, é importante considerar as decisões de financiamento. Essas decisões envolvem a escolha das fontes de financiamento para a empresa, como empréstimos, ações ou títulos.

Uma das principais considerações ao escolher fontes de financiamento é o custo. Por exemplo, empréstimos podem ter taxas de juros mais altas do que a emissão de ações. No entanto, a emissão de ações pode diluir a propriedade da empresa e reduzir o controle dos acionistas existentes.

Outra consideração importante é o prazo do financiamento. Empréstimos de curto prazo podem ser mais adequados para necessidades temporárias de tesouraria, enquanto empréstimos de longo prazo podem ser mais apropriados para investimentos que vão afetar o longo prazo, como a compra de ativos fixos, tais como equipamentos ou a expansão da empresa.

Ao escolher fontes de financiamento, também é importante considerar a flexibilidade. Alguns tipos de financiamento podem ter termos mais restritivos, como cláusulas de garantia ou restrições de uso de fundos.

Por fim, é importante considerar a estrutura de capital da empresa. Isso se refere à proporção de dívida e patrimônio líquido na estrutura financeira da empresa. A escolha das fontes de financiamento pode afetar a estrutura de capital, que pode ter implicações para a capacidade da empresa de obter financiamento no futuro.

9 – Fluxo de Caixa: Importância e Objetivos

O Fluxo de Caixa, por sua vez, é uma ferramenta essencial para o planejamento financeiro de uma empresa. Com ele, é possível ter uma visão clara e atualizada da situação financeira da empresa, permitindo uma melhor gestão dos recursos e tomada de decisões estratégicas.

O principal objetivo do Fluxo de Caixa é controlar as entradas e saídas de dinheiro da empresa, identificando a origem e o destino dos recursos. Com isso, é possível prever momentos de baixa no caixa e se preparar para eles, evitando assim problemas financeiros que possam comprometer o funcionamento da empresa.

Além disso, o Fluxo de Caixa permite a análise da rentabilidade da empresa, já que é possível identificar quais são as atividades que geram mais lucro e quais são as que geram mais despesas. Com essa informação, é possível tomar decisões mais assertivas em relação a investimentos e redução de custos.

Para garantir a eficácia do Fluxo de Caixa, é importante que ele seja atualizado diariamente e que todas as informações sejam lançadas de forma correta e organizada. É possível utilizar planilhas ou softwares específicos para essa finalidade, facilitando o controle e a análise dos dados.

Portanto, o Fluxo de Caixa é uma ferramenta indispensável para o planejamento financeiro de uma empresa, permitindo uma gestão mais eficiente dos recursos e a tomada de decisões estratégicas com base em informações precisas e atualizadas.

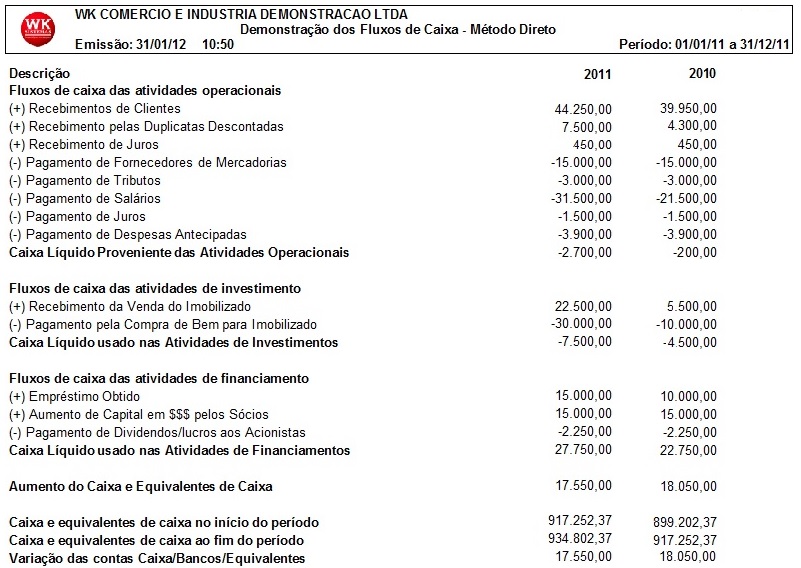

10 – Demonstração do Fluxo de Caixa (DFC)

A Demonstração do Fluxo de Caixa (DFC) é um relatório financeiro, recentemente exigido pela legislação societária e também pela NBC TSP 2 (IPSAS 2) – acesse aqui – que apura as entrada e saídas de recursos monetários em uma empresa durante o exercício. Há dois métodos para a confecção desse relatório: método direto e indireto.

Método Direto

O método direto da DFC mostra os fluxos de caixa reais da empresa. Ele inclui todas as entradas e saídas de dinheiro, como recebimentos de clientes, pagamentos a fornecedores e despesas operacionais. É uma forma mais detalhada de mostrar o fluxo de caixa e pode ser útil para empresas que precisam de um controle mais rigoroso sobre suas finanças.

Abaixo, uma DFC seguindo pelo método direto:

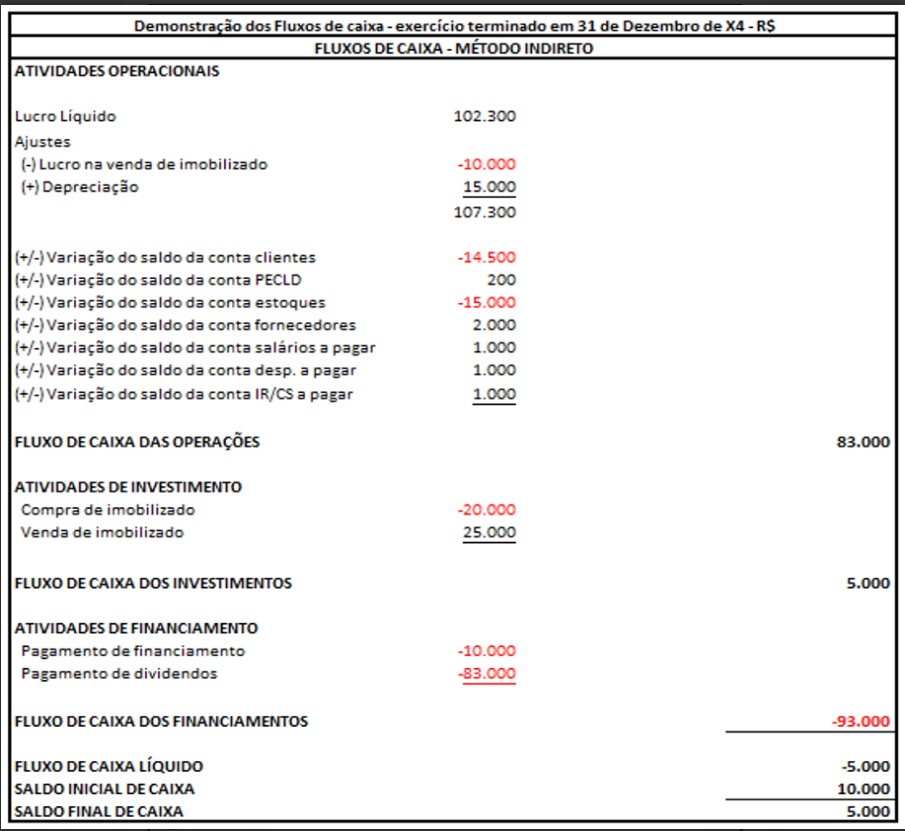

Método Indireto

O método indireto da DFC começa com o lucro líquido da empresa e ajusta-o para refletir as mudanças no fluxo de caixa. Ele inclui itens como depreciação, amortização e mudanças no capital de giro líquido. É uma forma mais simplificada de mostrar o fluxo de caixa e pode ser útil para empresas menores ou que não precisam de um controle tão detalhado sobre suas finanças.

Em suma, a DFC é um importante demonstrativo contábil, que veio a substituir a antiga DOAR (demonstração das origens e aplicações de recursos), assim como uma ferramenta importante para o planejamento financeiro de uma empresa.

Conclusão

Enfim, neste artigo, exploramos a relevância do planejamento financeiro e da gestão de tesouraria para as empresas, em particular, no contexto das decisões de investimento e financiamento. Discutimos os conceitos de ciclos econômicos, operacionais e financeiros, bem como o impacto do efeito tesoura nas finanças empresariais.

Especialmente, ao compreendermos os ciclos operacional e financeiro, as empresas podem otimizar seus processos internos, reduzir custos e melhorar o fluxo de caixa.

Analisamos o efeito tesoura, que ocorre quando os custos aumentam mais rapidamente do que as receitas, e discutimos estratégias para lidar com esse desequilíbrio financeiro.

Além disso, exploramos a importância do planejamento financeiro no contexto das decisões de investimento e financiamento. Com um planejamento adequado, as empresas podem identificar oportunidades de crescimento sustentável, garantindo uma rentabilidade sólida, um fluxo de caixa positivo e um endividamento controlado.

Concluímos, assim, destacando a necessidade de uma abordagem estratégica e equilibrada no planejamento financeiro e gestão de tesouraria, para que as empresas possam tomar decisões informadas sobre investimentos e financiamentos, visando ao crescimento sustentável e ao sucesso a longo prazo.